حتما میدانید که لندو پلتفرمی است که برای خرید اقساطی، به مشتریان اعتبار ارائه میکند. برای کسبوکارهای این حوزه ریسک اعتباری یک مساله کاملا آشناست! ریسک اعتباری یعنی مشتری چه میزان به تعهدات خود پایبند است و اقساط وام خود را به موقع میپردازد.

به دلیل وجود همین ریسک، کسبوکارهای ارائهکننده وام مانند بانکها معمولا داشتن چک، سفته و ضامن را برای ارائه وام اعتباری الزامی میدانند. اما استارتاپهایی مانند لندو با رتبهبندی اعتباری مشتریان امکان ارائه اعتبار بدون نیاز به ضامن و وثیقه را فراهم میکنند. اما این رتبهبندی چگونه انجام میشود و اصلا چه فایدهای دارد

نسل اول رتبهبندی اعتباری چه بود؟

نسل اول رتبهبندی اعتباری لندو بر اساس رفتار پرداخت کاربر عمل میکرد و موارد مشخصی را برای اعتبارسنجی مشتری مدنظر قرار میداد. مواردی مانند:

• پرداخت به موقع

• پرداخت زودتر از موعد

• پرداخت دیرتر از موعد

• مبلغ اقساط

بر اساس همین موارد، سقف وامی که قرار بود به مشتری پرداخت شود، تعیین میشد. هر چه نمره اعتبار مشتری بیشتر بود، سقف وام او نیز بالاتر میرفت.البته علاوه بر رفتار پرداخت، چند متغیر دیگر مانند سن، جنسیت، درآمد و … نیز در این مدل در نظر گرفته میشد. اما این مدل رتبهبندی یک محدودیت داشت!

این مدل توانایی پیشبینی میزان ریسک یک مشتری جدید که تازه وارد سیستم شده است را نداشت! یک مشتری را تصور کنید که هیچگونه سابقه رفتار پرداختی ندارد و شما نمیتوانید میزان خوشقولی و مسئولیتپذیری او را بسنجید! مدیریت ریسک در لندو به مدت 5 سال (از 1394 تا 1399) بر پایه نسل اول رتبه بندی اعتباری بود. نتیجه مدیریت ریسک بر پایه این مدل، نرخ نکول ۱.۷۸ درصد بود.

(نرخ نکول در لندو برابر است با درصدی از مبلغ اقساطی که بیش از 6 ماه از موعد آنها گذشته اما هنوز توسط مشتری پرداخت نشده است.)

آیا نسل دوم رتبهبندی توانسته بهبودی در این شرایط بهوجود بیاورد؟! با ما همراه باشید تا تاثیر چند عامل مهم بر میزان نرخ نکول در مشتریان لندو را بررسی کنیم.

آیا واقعا افراد مُسن، بدقولتر هستند؟

همانطور که در نمودار سمت چپ مشخص است، هر چه سن مشتریان بالاتر رفته، نرخ نکول آنها نیز بیشتر شده است. مشتریان زیر ۳۰ سال کمترین ریسک را در لندو داشتهاند.

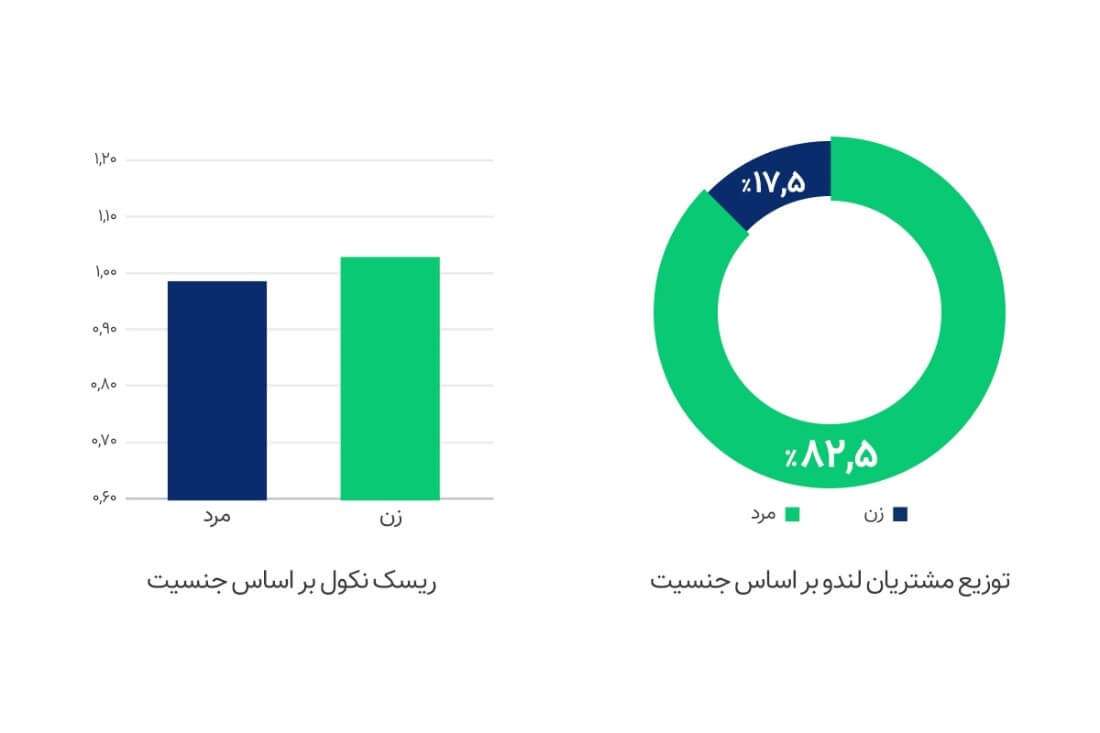

آقایان پرریسکترند یا خانمها؟

همانطور که مشخص است، بیشتر کاربران لندو را آقایان تشکیل میدهند. اما نمودار سمت چپ نشان میدهد که خانمها کمی ریسک بیشتری برای لندو دارند.

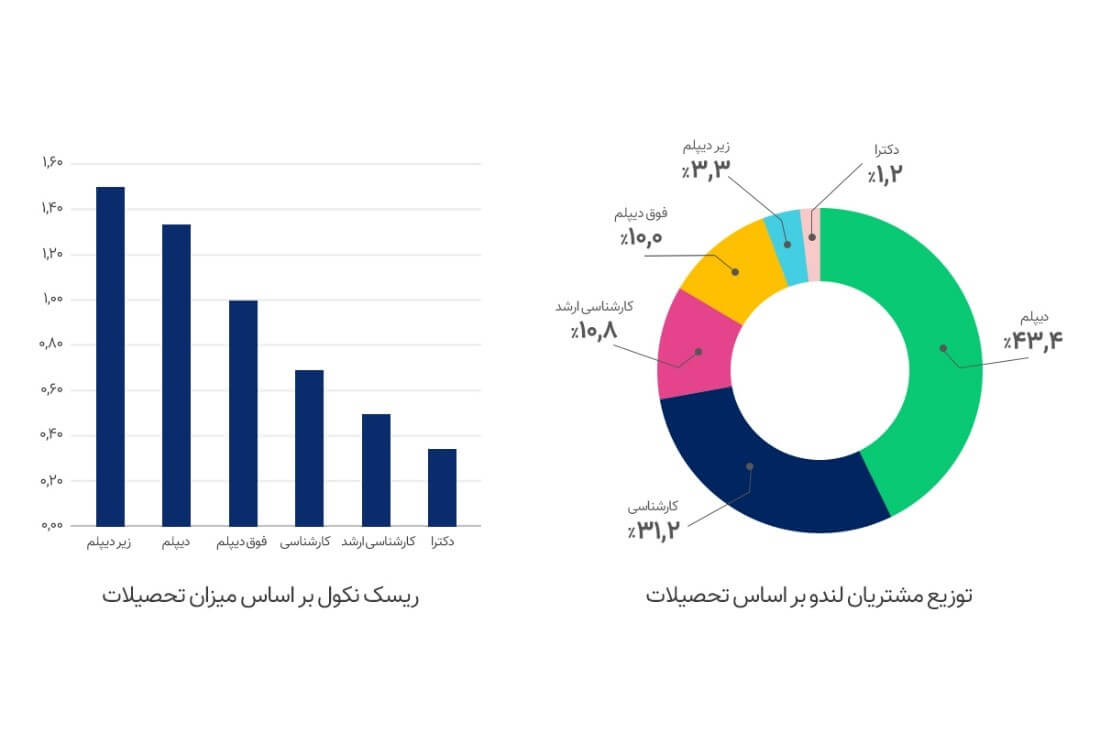

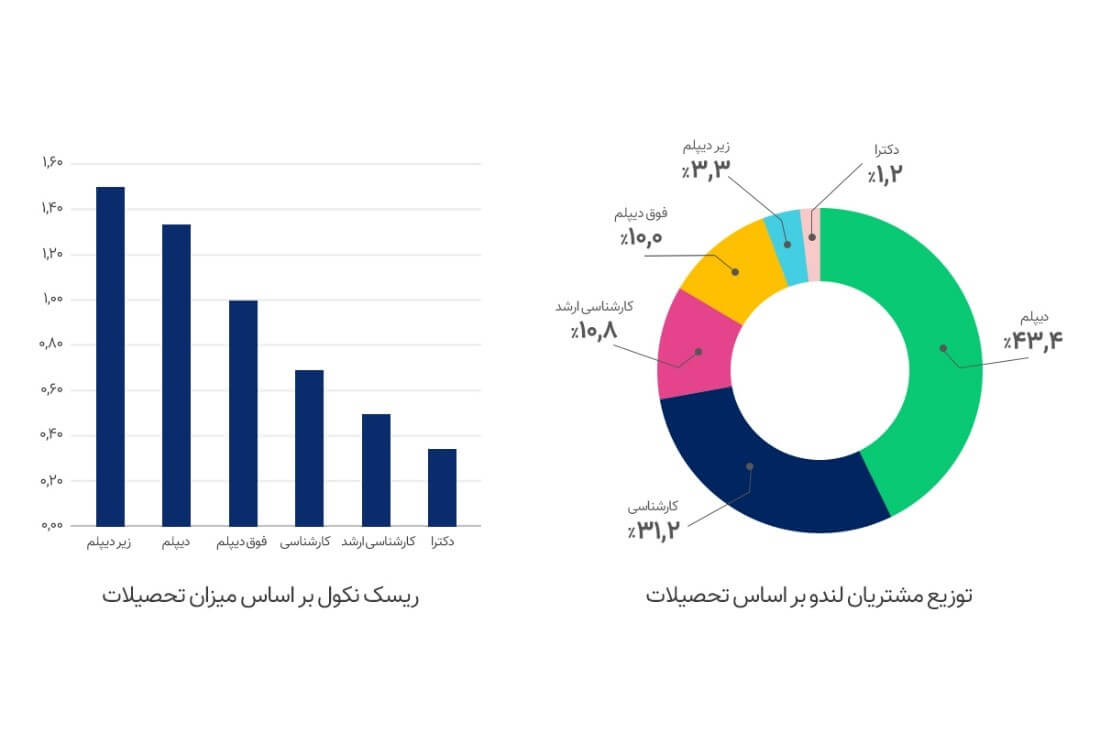

رابطه عکس تحصیلات با ریسک نکول!

بررسیهای ما نشان میدهد که با افزایش سطح تحصیلات، نرخ نکول نیز کاهش مییابد. به این معنا که مشتریان تحصیلکرده، ریسک کمتری برای لندو دارند. کمترین میزان ریسک متعلق به مشتریان با مدرک تحصیلی دکترا و بیشترین میزان ریسک متعلق به مشتریان زیر دیپلم است.

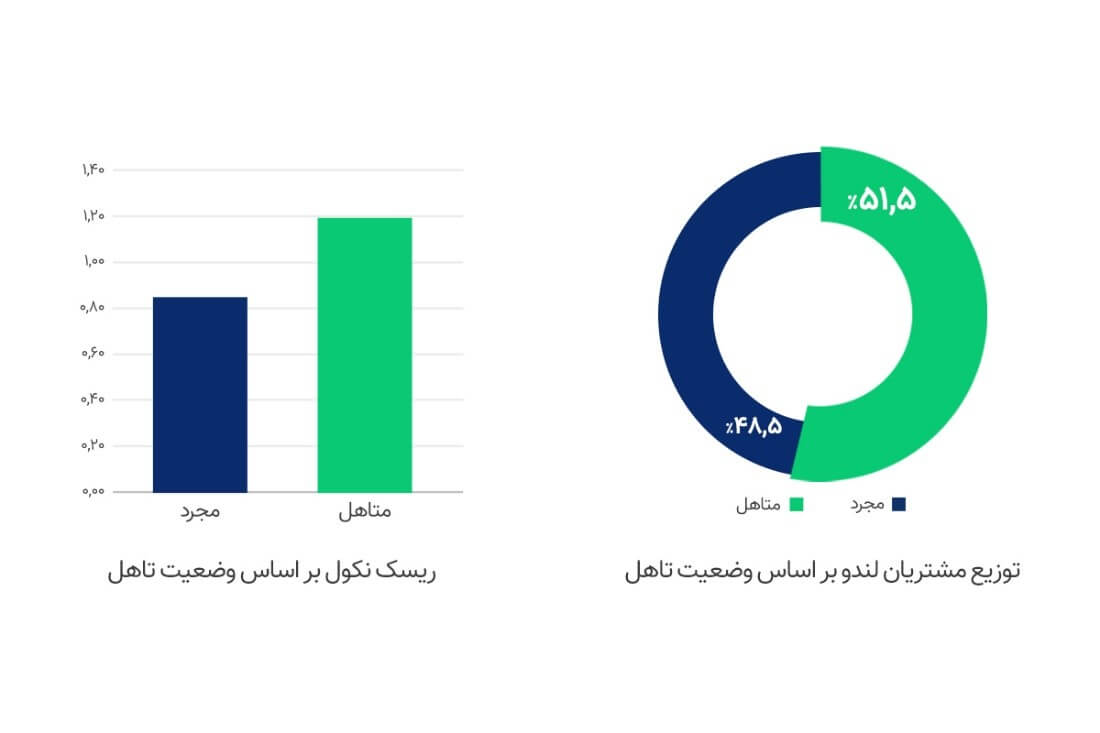

اقساط مجردها کمتر معوق میشود!

نسبت مشتریان متاهل و مجرد در لندو تقریبا برابر است اما جالب است بدانید که از لحاظ میزان ریسک اعتباری، مشتریان متاهل ریسک بیشتری برای لندو دارند! ریسک مشتریان متاهل ۱.۴۴ برابر مشتریان مجرد است.

دانشجویان و فرهنگیها در صدر جدول کمریسکها

۸۲ درصد از مشتریان لندو را کارمندان خصوصی، دولتی و یا افرادی با شغل آزاد تشکیل میدهند. از لحاظ میزان ریسک نکول، دانشجویان و افرادی با مشاغل فرهنگی، کمت/رین میزان ریسک را برای لندو داشتهاند. همچنین خانهدارها پُرریسکترین افراد در زمینه دریافت وام اعتباری در لندو بودهاند.

ارتباط عجیب درآمد مشتریان و احتمال معوق شدن اقساطشان

کمترین میزان ریسک بر اساس درآمد متعلق به افرادی است که زیر ۱ میلیون تومان درآمد دارند! بیشتر این افراد را دانشجویان و افراد کمتر از ۱۸ سال تشکیل میدهند که شغل و درآمدی ندارند و برای گذران زندگی مبلغی را از خانواده دریافت میکنند.این افراد بهتر از سایر دستهها اقساط خود را بهموقع پرداخت کنند و ریسک کمتری برای لندو دارند. از سوی دیگر، مشتریانی با درآمد بیش از ۵ میلیون تومان نیز ریسک کمی دارند. بیشتر مشتریان لندو از لحاظ درآمدی در طبقات متوسط قرار دارند.

و حالا نسل دوم رتبهبندی اعتباری بر پایه هوش مصنوعی

پس از ۴ سال از نسل دوم رتبهبندی اعتباری مشتریان رونمایی کردیم. این الگوریتم پیشرفته که بر پایه هوش مصنوعی (AI) و یادگیری ماشین (Machine Learning) عمل میکند، دقت بالایی در پیشبینی نرخ نکول هر فرد دارد. دقت این الگوریتم نزدیک به %۹۹ است!

این مدل جدید دو ویژگی منحصربهفرد دارد:

• توانایی پیشبینی میزان ریسک مشتری جدید: این مدل بر اساس ویژگیهای مشتریان قدیمی، train میشود و پیشبینی میکند که مشتری جدیدی که وارد سیستم شده، چه میزان ریسک دارد. سپس با ارائه سقف اعتبار پیشنهادی، امکان مدیریت ریسکهای احتمالی را ایجاد میکند.

• این مدل خاصیت یادگیری (Learn) دارد. با افزایش تعداد مشتریان جدید در لندو، دقت این مدل نیز بیشتر شده و پیشبینی آن در تخمین نکول هر فرد، دقیقتر میشود.

در نسل دوم رتبهبندی اعتباری، بیش از ۶۰ ویژگی (Feature) به منظور پیشبینی احتمال نکول برای هر شخص در نظر گرفته میشود؛ ویژگیهایی مانند:

• سن

• شغل

• درآمد

• گردش حساب

• میزان تحصیلات

• وضعیت فرد در سیستم بانکی کشور )رفتار بازپرداخت وامهای بانکی، چک برگشتی و…)

• فروشگاه ارائهدهنده خدمات به مشتری) بیش از ۷۰۰ فروشگاه در پلتفرم لندو وجود دارد. (

• اپراتور تلفن همراه

• کد شماره موبایل

• رند بودن شماره موبایل

• جنسیت

• وضعیت تاهل

• کد پستی

• و دادههای مربوط به محل سکونت و…

ویژگی دیگری که در این مدل در نظر گرفته شده است، رفتار بازپرداخت اقساط مشتری در لندو است. اگر مشتری اقساط خود را زودتر از موعد یا بهموقع پرداخت کند، در این مدل امتیاز بیشتری دریافت میکند. همچنین اینکه کاربر قسط خود را در چه روزی از ماه یا هفته پرداخت میکند از جمله عوامل موثر در این مدل است.

یک مثال کاملا واضح

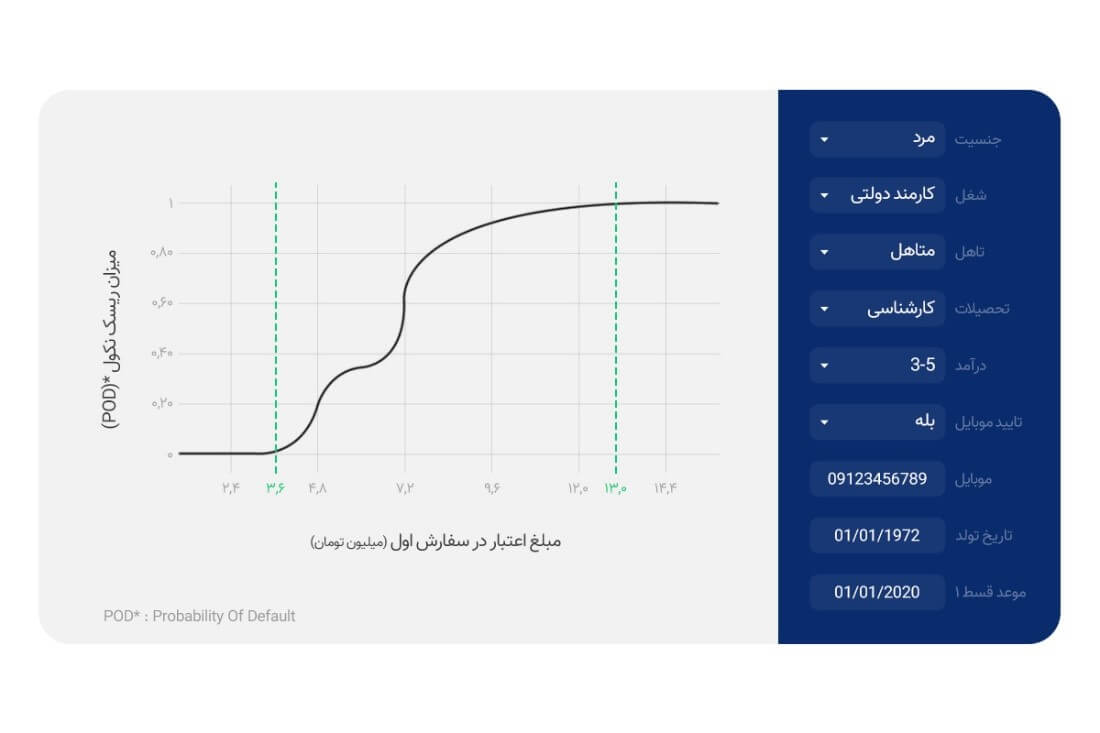

در نظر داشته باشید که در این مثال فقط برخی از ویژگیها مقدار گرفتهاند. برای سایر ویژگیها، مقدار پیشفرض در نظر گرفته شده است. فرض کنیم یک مشتری جدید با مشخصات زیر وارد سیستم میشود.

مدل جدید پیشبینی میکند که میتوانیم به این مشتری جدید در بازه ۳.۶ تا ۱۳ میلیون تومان اعتبار بدهیم (در سفارش اول). میزان ریسک برای ۳.۶ میلیون تومان اعتبار نزدیک به صفر و برای ۱۳ میلیون تومان بیشترین احتمال ممکن را دارد.

این مدل با سطح پذیرش (Acceptance Rate) معادل ۸۰ درصد پیشنهاد میکند که میزان اعتبار مناسب برای این مشتری ۴.۸ میلیون تومان است. بهطوریکه برای دوره بازپرداخت ۱۲ ماهه مبلغ هر قسط این مشتری ۴۰۰ هزار تومان است.

در این صورت این مدل پیشبینی میکند که نرخ نکول و میزان ریسک نزدیک به ۱ درصد باشد. البته توجه داشته باشید که مبلغ ۴.۸ میلیون تومان اعتبار اولیه لندو است. در صورتی که مشتری با پرداختهای بهموقع یا زودتر از موعد نمره اعتباری خود را بالا ببرد، برای سفارشهای بعدی میتواند تا سقف ۱۵ میلیون تومان اعتبار دریافت نماید.

پیشبینی میشود که میزان نرخ نکول با پیادهسازی نسل دوم رتبهبندی اعتباری لندو به ۱ درصد کاهش یابد و بیش از ۴۴ درصد بهبود مستقیم در میزان ریسک نسبت به نسل اول رتبهبندی اعتباری ایجاد شود.

نتیجهگیری

برای مدیریت ریسک، بیشتر موسسات و بانکها تنها با دریافت وثیقه و ضامن اقدام به ارائه اعتبار میکنند. این در حالی است که لندو با استفاده از الگوریتمهای پیشرفته، مدیریت ریسک و رتبهبندی اعتباری افراد توانسته امکان ارائه اعتبار بدون نیاز به ضامن و وثیقه را برای طیف بزرگی از افراد جامعه مهیا کند.

همچنین با بهبود الگوریتمها در نسل دوم رتبهبندی نهتنها ریسک خود را کنترل کرده بلکه میزان نکول به یک درصد کاهش یافته است. این در حالی است که نرخ نکول برای تعداد زیادی از بانکها و موسسات مالی بیش از ۱۰ درصد است!

لندو امیدوار است بانکها، نهادها و موسسات مالی، لیزینگها و … از تکنولوژیهای مبتنی بر داده و الگوریتمهای هوش مصنوعی برای مدیریت ریسک خود استفاده کنند.