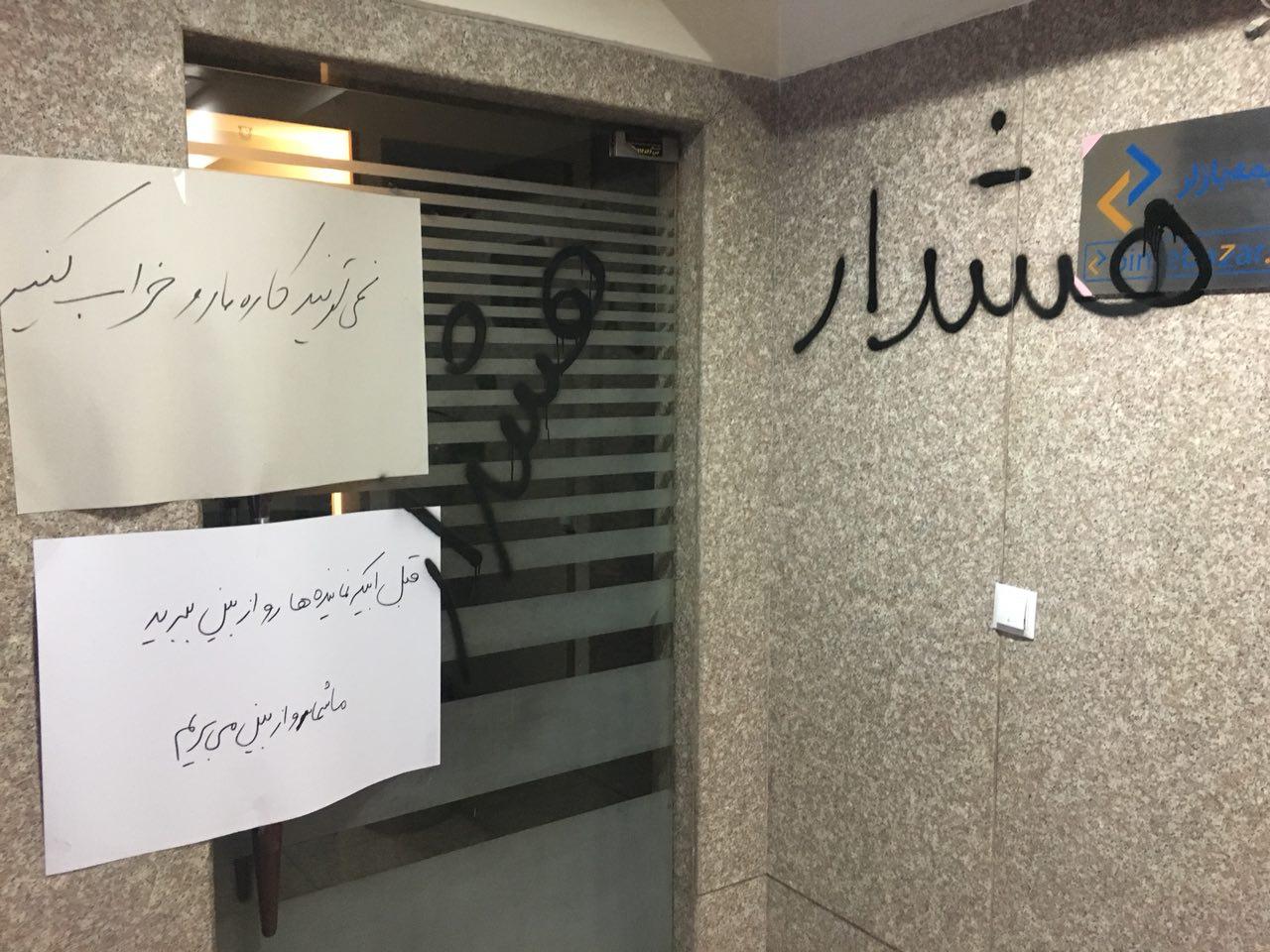

موج اعتراضات بدآموزانه هر صنف و کسبوکاری در گوشه و کنار اکوسیستم رو به گسترش است. هر از گاهی جنجالی از نقطهای شروع می شود.این بار نوبت شرکتها و دفاتر بیمه هاست. دور هم جمع می شوند کمپین درست می کنند راهکار پیشنهاد می دهند. در این بین الگو برداری از حمله معترضان به دفتر اسنپ و تخریب آن راهحل شماره یک ذهن مخالفان استارتاپ هاست. یک شبه پیشنهاد داده میشود و فردا صبح کار به تهدید و نامه چسباندن به در و دیوار میرسد. در همین رابطه گفتگویی با محمد رضا فرحی، بنیانگذار استارتاپ بیمهبازار داریم که “پی” این تهدید ها به تنش خورده،د بخوانید.

آیا مشکل نمایندههای بیمه تنها تخفیفاتی بوده که استارتاپها برای خدماتشان گذاشتند؟

این دسته اعتراضهای کلاسیک قرنهاست توسط بازیگران سنتی در واکنش به ورود ارزشآفرینان نوآور در هر صنعت رخ میدهد و رویدادی جدید نیست؛ نمونهی موخرِ آن هم اعتراضات گستردهایست که علیه کسب وکارهای نوپا در صنعت حمل نقل (مانند اسنپ و تپسی) و تجمیع و فروش بلیت هواپیما (مانند علیبابا) و… رخ داد و ما در بیمهبازار هم انتظار چنین واکنشهایی را داشته و داریم. من فکر میکنم مشکل فراتر از این بوده است. نمایندگان بیمه از چندماه قبل در یک گروه تلگرامی با چندهزار عضو، کمپین اعتراضی بر علیه استارتاپهای بیمه راه انداختهاند. این گروه و اعتراضات، قبل از شروع تخفیفات ما و رقبای ما بوده است؛ زمانی که حتی ریالی تخفیف داده نشده بود. بنابراین ما حتی قبل از اینکه تخفیفی که از بودجه خودمان هم میدهیم، را شروع کنیم، دوستان این کمپین که قدمتی 10 ماهه دارد را راه انداخته بودند. حتی نمایندگان بیمه، در این مدت مکررا به بیمه مرکزی و شرکتهای بیمهای مراجعه داشته و شکایت کردهاند. ولی خوشبختانه بیمه مرکزی در این زمینه سیاست صحیحی اتخاذ کردهاست.

از سیاست بیمهمرکزی صحبت کردید، کمی از آن بگویید برایمان

در آخرین جلسه مجمع عمومی بیمه مرکزی به عنوان یک مرجع قانونگذار در بیمه ایران، وزیر اقتصاد به عنوان ریاست مجمع، الکترونیکی شدن صنعت بیمه را به عنوان یکی از رئوس مطالب خواسته است. پس از آن، کارگروهی شکل گرفت و من هم به عنوان یکی از اعضای آن کارگروه، از طرف پژوهشکده بیمه که بازوی رسمی پژوهش و تحقیقات در صنعت بیمه است؛ برای انجام تحقیقات و ارائه پیشنهاداتی به بیمه مرکزی مامور بودم. بنابراین در ارتباطی که با بیمه مرکزی و سندیکای بیمهگران ایران داشتم، شاهد آن بودم که مهمترین دغدغه بیمه مرکزی، افزایش ضریب نفوذ بیمه در ایران و کمک به سیال شدن جریان فعالیت اقتصادی کنشگران از طریق همین افزایش ضریب نفوذ بوده است. بنابراین رسالت ذاتی صنعت بیمه افزایش اشتغال نیست. هر چند این واقعیت که رشد کسب وکارهای نوپا در بلندمدت منجر به اشتغال خواهد شد بر کسی پوشیده نیست و مطالعات زیادی که در ادبیات موضوعِ دانش کارافرینی صورت گرفتهاند، همگی بر این موضوع گواهی میدهند.

با توجه به رسالت اصلی که برای صنعت بیمه تعریف شده است، بیمه مرکزی و اکثر شرکتهای بیمه در زمینه فعالیت استارتاپها دید مثبت دارند. حال در این جریان، این دوستان، یک شرکت دولتی را پیدا کرده و با مدیر بیمههای اتومبیل آن شرکت مذاکره و لابی کردهاند و توانستند از او نامهای بگیرند. از نظر من، در سیر کلی حرکت بیمه که در راستای دید مثبت به استارتاپها است، این مورد ناچیز و گم است. از طرف دیگر هم باید بگویم اگر واقعا صنعت بیمه نسبت به استارتاپها مشکل داشت، آییننامه آنلاین بازاریابان بیمه را با مشورت و کمک خود ما طراحی و تصویب نمیکرد.

پس شما میگویید عملا این اعتراضات پشتوانهای ندارد؟!

ببینید باید گفت این اعتراضات متأسفانه تنها “صدا” دارد، به این دلیل که در کشور، حدود 41هزار نماینده داریم. با درنظر گرفتن بازاریابان رسمی، این عدد حدود 70هزار نماینده است و اگر بازاریابان غیررسمی را هم در نظر بگیریم، بیش از این عدد خواهد بود. از طرفی، بر مبنای گزارش منتشرشده توسط بیمه مرکزی، حق بیمه تولیدی در سال گذشته حدود 28 هزار میلیارد تومان بوده است که از این مقدار، حدود 21 هزار میلیارد تومان حق بیمه تولیدی توسط نمایندگان بوده و مابقی توسط خود شرکتهای بیمه و شعب آنها به دست آمده است. حتی اگر بازاریابان رسمی را در نظر نگیریم، با وجود حدود 41 هزار نماینده در صنعت بیمه، حق بیمه تولیدی توسط هر نماینده برابر با 500 میلیون تومان در سال خواهد بود. با در نظر گرفتن میانگین وزندار کمیسیون 13% برای هر نماینده، کمیسیون هر نماینده حدود 65 میلیون تومان در سال محاسبه میشود. اگر این نکته را در نظر بگیریم که واریانس حق بیمه تولیدی بین نمایندگان بسیار زیاد است و حدودِ هزار نماینده بزرگتر، عملا حدود نیمی از حق بیمه تولیدی را به خود اختصاص دادهاند، مقادیر فوق به میزان یک دوم کاهش خواهند یافت. به بیان بهتر نمایندگان بیمه در کشور ما، عملا نقش سوپرمارکتی کوچک را ایفا میکنند؛ با این تفاوت که به جای مایحتاج روزمره، عموما بیمه شخص ثالث و اندکی هم بیمههای اختیاری میفروشند. بسیاری از این نمایندگان از مجموعه توانمندیهای موردنیاز برای این حرفه مانند تحلیلِ ریسکِ بیمهگذار، محاسبات نقطه سربسرِ پذیرشِ صدور یک بیمهنامه، مذاکره برد-برد با مراجعهکنندگان و ایجاد نیاز در آنان به خرید محصولات بیمهای، ایجاد پرتفولیوی بیمهای برای خانوار و ایفای نقش مشاور، و…. بهرهمند نیستند حال آنکه میانگین حق بیمه تولیدی توسط هر نماینده بیمه در کشورهای پیشرفته و حتی در سایر کشورهای منطقه، از چند ده برابر عدد مربوط به ایران شروع شده و در برخی از کشورها به چند صد برابر این عدد بالغ میشود و فعالیت وی کاملاً تخصصی، و حتی بعضا مهمتر و حساستر از عملیات بانکداری تلقی میشود. در واقع، ماهیت نماینده بیمه به درستی تعریف شده و وی عملا از توانمندیهای لازم و متناسب با این شغل از قبیل قدرت محاسبات دقیق و همچنین بازاریابی و مذاکره برخوردار است.

علیرغم اینکه صدور بیمهنامههای اختیاری مانند عمر، بدنه، مسئولیت، مسافرت، زلزله، آتشسوزی، درمان تکمیلی و… تأثیر بسزایی در سلامتِ نظام اقتصادی کشور از طریق جمعآوری ریسک و مدیریت متمرکز آن دارد. معالوصف، متأسفانه در کشور ما نمایندگان سالهاست که عملا تنها به صدور بیمهی اجباری ثالث میپردازند و فعالیت نمایندگی را تا سر حد فعالیتِ منشیگری و صرفا درج کردن اطلاعات کارت ماشین شخص در سیستم و صدور بیمهنامه سادهسازی کردهاند. نتیجهی این عدم کارایی و توانمندسازیِ شبکه نمایندگان در طی سالیان اخیر، باعث شده تا بسیاری از آنها به حاشیهی عافیتطلبی رانده شده و به فروش بیمهنامههای اجباری قانع باشند و تلاشی برای متنوعسازی پرتفولیوی خود نکنند. نتیجهی این امر، ضریب نفوذ دو و نیم درصدی بیمه به نسبت تولید ناخالص ملی در کشور است که 40 درصد آن را بیمه شخص ثالث تشکیل میدهد. در مقایسه با کشورهای منطقه این مقدار نصف و در مقایسه با کشورهای پیشرفته، یکسومِ میزان مطلوب برای همپاییِ صنعت بیمه با رشد بالای اقتصادی است. نکته جالب توجه این است که از همین ضریب نفوذ حدود 40 درصد، بیمه اجباری ثالث است که 19میلیون وسیله نقلیه موتوری مجبور به خرید آن هستند. از 29 میلیون وسیله نقلیه، 19 میلیون این را خریدهاند و تازه 10 میلیون حتی همین بیمه اجباری را هم نخریدهاند؛ بنابراین صنعت بیمه متاسفانه در کشور ما به واسطه عدم کارا بودن شبکههای نمایندگان و عدم داشتن توانایی لازم برای آگاهسازی مردم نسبت به اهمیت بیمه، هم از نظر تنوع پرتفولیو و هم از نظر ضریب نفوذ، به یک صنعت عقب افتاده تبدیل شده است. این مسئله برای داشتن فعالیت اقتصادی خوب و رشد اقتصادی سالم و پایدار به شدت مضر است.

به نظر شما با فعالیت استارتاپ های بیمهای، این مشکل را میتوان حل کرد؟

ببینید در صنعت استارتاپهای بیمهای یا صنعت اینشورتک که یکی از زیرشاخهای فینتک است در دنیا بیش از 1400 شرکت فعالاند و 8 نوع خدمت متفاوت ارائه می دهند. از جمله تجمیع، مقایسه و فروش آنلاین که ما و رقبای ما انجام میدهیم، در کشورهای دیگر استارتاپهای فعال در این حوزه انواع متفاوتی دارند. مانند استارتاپهای دادهکاوی که مبتنی بر تحلیل داده است که هر بیمهگذار سالهای قبل چقدر ریسک تحمیل کرده و چه میزان خسارت دریافت کرده است. تک تک این جزئیات را در مورد فرد استخراج کرده و قیمت را برای هر فرد به صورت بهینه و خاص ارائه میدهد نه اینکه یک قیمت عمومی ارائه شود. یک دسته استارتاپ دیگر هم تلهماتیک هستند یعنی استارتاپهایی که ابزاری در ماشین شما قرار میدهند برمبنای رفتار راننده تحلیل میکنند که راننده چقدر پرخطر یا کم خطر است یا گجتی به بدن انسان نصب میکنند و تحلیل میکنند که فرد چقدر ریسک حمله قلبی یا سکته دارد و بر آن مبنا به صورت خاص قیمتی برای بیمه پیشنهاد میدهند. همینطور استارتاپهای فعال در زمینه ارائه هستهی تحلیل ریسکِ بیمه، بررسی تخصصی ادعای خسارت و…

طبیعی است که با توجه به مقاومتی که از بخش سنتی صنعت بیمه مورد انتظار است، در همه جای دنیا، از جمله کشور ما، موج اول این کسب وکارهای نوپا از آسانترین و مهمترین آنها، یعنی تجمیع و مقایسه و فروش آنلاین بیمه شروع میشوند و پس از ایجاد شدن فرهنگِ نوآوری، سایر خدمتهای فوق نیز تسری پیدا میکنند. لذا میتوان انتظار داشت به زودی موجهای بعدی نیز از راه برسند و کم کم آغازگر تحول عمده در بیمه شوند.

این راهِ قطعی و محقق شدهای است که در همه جای دنیا طی شده و یا در حال طی شدن است و بیمهگران با درک این تغییرات، خود اقدام به سرمایهگذاری در اینشورتک کردهاند. چه بسا بازیگران سنتیِ بازار خود میتوانند با تسلط به چگونگی یکپارچهسازی و بکارگیری این نوآوریها در مدل کسبوکار خود از فرصتهای رشد بسیار فراوان و دست نخورده در این صنعت بهرهمند گردند.

همانطور که آمدن دیجیکالا و علیبابا، کسبوکارِ فروشندگان گوشی موبایل و ایرلاینهای هواپیمایی را از دور خارج نکرد، در صنعت بیمه نیز این اتفاق نخواهد افتاد. بلکه برعکس، نمایندگانِ فروش به سمت فروش بیمهنامههای با ارزش افزودهی بیشتر که عموما به صورت آنلاین قابل خرید نیستند، نظیر عمر، بدنه، مسافرتی و… هدایت خواهند شد

در مورد اهمیت ارزش پیشنهادی استارتاپهای تجمیع کننده یا همان فروش آنلاین یک مثال میزنم:

آیا میدانستید در مورد بیمه بدنه با یک سطح پوشش یکسان شرکتهای مختلف قیمتی که ارائه میدهند بیش از 130 درصد با هم متفاوت است؟! یعنی اگر ارزانترین بیمه به شما قیمت ایکس را پیشنهاد بدهد، گرانترین با قیمت 2.3 ایکس ارائه میکند؛ ارزانترین لزوما شرکت بدتری نیست بلکه بعضی از توانگرترین شرکتها، بیمه بدنه که ارائه میکنند بیمه بدنه ارزانتری است. سوال این است که چرا جامعه نباید از این مورد خبر نداشته باشد و تحت عدم تقارن اطلاعات باشیم و مردم بروند سراغ نمایندههایی که هرکدام نمایندگی یک شرکت را دارند و به زور میخواهند محصول همان شرکت را به مردم بفروشند. این نقشی است که استارتاپهای این حوزه میتوانند داشته باشند و مردم را آگاه کنند و به مردم قدرت انتخاب بهتر دهند و قدرت مقایسه قیمت و قدرت مقایسه کیفیت بدهند. در ادامه موج بعدی استارتاپهایی که در این زمینه شکل بگیرد میتواند به تحلیل دقیقتر ریسک و کاستومایز شدن و شخصیسازی فیمت و در نتیجه سودآورتر شدن عملیات بیمهگری و در نتیجه افزایش ضریب نفوذ بیمه در کشور کمک کند و این یک امر کاملا قطعی و ثابت شده در دنیا است.

آیا میتوان گفت مشکلات موجود در صنعت بیمه از ضعف سیستم سنتی ما است؟

درواقع باید گفت شبکه بسیار وسیع نمایندهها، مثل زنگولهای بر تابوت صنعت بیمه شده است و همین علت است که نمیگذارد صنعت بیمه رشد کند. البته در بین این نمایندگان افرادی هم هستند که نسبت به صنعت بیمه آشنایی خوبی دارند و بسیار قوی عمل کرده و مجموعه تواناییهایی که ذکر شد را دارا هستند. نمایندگانی که تا امروز هزاران بیمه عمر فروختند یا بیمه صنایع بزرگ و کارخانه و سازمانها را برعهده دارند. از طرف دیگر خیل کثیری از نمایندگان را هم داریم که از حداقل تواناییهای لازم برای کار در این صنعت برخوردار نیستند. به عنوان مثال ما نمایندگانی داریم که 80 یا 90 درصد بیمه نامههایی که صادر میکنند و پورتفولیویی که در سال تولید کردهاند، بیمه ثالث بوده است.

یکی از مسائلی که در مخالفت با استارتاپها مطرح میشود، بیکاری است، نظر شما در اینباره چیست؟

بله متاسفانه یکی از مغالطات مهمی که برای جلوگیری از نوآوری در صنعت بیمه صورت میگیرد، ایجاد بیکاری در اثر کاهش سهم از بازارِ نمایندگان است. قاطعانه عرض میکنم این استدلال از اساس باطل و در واقع سپری برای توجیه انحصارطلبی شبکه فروش سنتی است. بله باید برای اشتغال کشور نگران بود و خیلی مهم است که ما بدانیم یکی از المانهای اقتصاد سالم، اشغال است؛ ولی این را فراموش نکنیم که باید در این زمینه دید کلان داشته باشیم. این درست نیست که ما به فکر اشتغال عده معدودی باشیم و به خاطر اشتغال اینها شرایط را برای مردم کشور سخت بگیریم. 20 میلیون بیمهنامه ثالث صادر میشود یعنی 20 میلیون سفر درون شهری و اتلاف صدها و هزاران لیتر بنزین. که هر کدام از این بیمه نامه ها اگر رفت و برگشتش نیم ساعت وقت شخص را بگیرد 10 میلیون ساعت اتلاف وقت مردم بابت اینکه این دوستان درآمدی کسب کنند بله اگر این حوزه پیش برود ممکن است در یک دوره کوتاه مدت برای برخی از نماینده گان افت درآمد را ببینیم تاکید می کنم که افت درآمد نه بیکار شدن ولی این باعث افزایش رقابت سالم میشود باعث می شود این نمایندگان به خودشان بیایند و بروند به این سمت که بیمه غیراجباری را بفروشند و فقط در رقابت است که یک صنعت بالنده و پوینده میشود و آمدن ما این برکت را برای صنعت خواهد داشت که این دوستان به خودشان خواهند آمد و سعی خواهند کرد که بیمه نامههای غیراجباری را بفروشند و ملاحظه میفرمایید که در یک وبسایت بیمه نامههایی مانند بیمه عمر را راحت نمیشود فروخت. بنابراین نمایندگان در فروش بیمه عمر و بیمههایی مانند بیمه مسئولت و بیمههایی که سازمانها و شرکتها فروخته میشود نسبت به ما مزیت نسبی دارند و اینکه پورتفولیو بیمه ثالث بخشی توسط ما فروخته شود به نمایندگان کمک میکند تا به آن رسالت اصلی و ذاتی و واقعیشان که افزایش آگاهی جامعه نسبت به بیمههای اختیاری و تخصصی و فروش آن بیمهها است بپردازند نه اینکه به خاطر بیمه ثالث عافیت طلبی کنند و از وظیفه و رسالت اصلی که فروش بیمههای تخصصی است غافل بمانند. علاوه بر اینکه بسیاری از این نمایندهها برخلاف قانون دوشغله و سه شغله هستند و این نمایندگی بیمه را فقط به عنوان ابزار کنار راه اصلیشان دارند و حتی بسیاری از آنان سنین بالایی دارند. بنابراین ظهور کسبوکارهای نوپای بیمهای و آنلاین شدن فروش، بهترین محرک برای نمایندگان بیمه است تا تمرکز خود را بر رسالت اصلی خود، یعنی بازوی گسترش فروش بودن، قرار دهند. در واقع برای فروش بیمهی اجباری کسی نیازی به جذب نماینده ندارد؛ لذا کم شدن سهم این بخش در پرتفولیوی هر نماینده، باعث توجه و تلاش آنها بر فروش بیمههای غیر اجباری خواهد شد. بیمهنامههایی که نه تنها از حاشیه سود فوقالعادهای برخوردارند بلکه به سختی از طریق پلتفرم و به صورت آنلاین قابل فروش هستند و بهترین اشخاص برای فروش آن، نمایندگان و شبکه فروش فعلی هستند. ورود کسانی مثل ما باعث میشود که ساختار و هرم جمعیتی و تخصصی نمایندگان فروش بیمه در کشور به نحو مطلوب و برد بردی اصلاح شود و کار مردم راحتتر شود و عملیات بیمه تخصصیتر انجام شود. از این طریق به رشد اقتصادی سالم و متوازن و پایدار در کشور کمک شود و در دراز مدت قطعا باعث افزایش اشتغال هم خواهد شد.